卫浴行业概览: 两千亿市场 ,智能化新动能

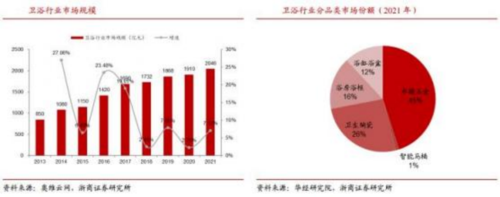

卫浴行业 2000 亿市场 , 智能化渗透驱动行业再提速 。2021 年卫浴市场规模 2046 亿元 ,4 年复合增长率 5%,其中坐便器为价值量最高的核心单品,市场规模400亿 。近年卫浴智能化渗透加速 ,B 端精装房配套率持续上升 ,C端智能坐便器 、 智能花洒等热销 ,将驱动卫浴行业重新进入量价双升新阶段,且目前智能化渗透率仍处低位 。与其他家居品类不同 ,卫浴品类特征为: 1)下 游需求结构更复杂 ,住宅更新需求及非住宅需求占比更高; 2) 品牌效应更强, 智能卫浴该特征更显著; 3) 产品换新周期更快 , 智能卫浴强化该特征; 4) 套系化销售更强。

卫浴行业趋势: 龙头集中 , 国货崛起

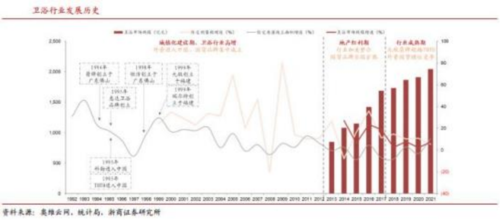

回顾卫浴发展历史 ,可分为三阶段: 1) 1970s— 2013 年: 城镇化建设驱 动卫浴市场高增 ,外资先发 , 国货品牌集中成立; 2) 2014— 2017 年: 地产红 利期 ,行业加速整合 , 国货全国扩张 ,外资加速开拓; 3) 2018 年至今: 行业平稳增长 ,外资国货在渠道和价格带形成错位竞争。

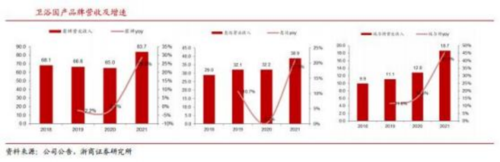

近年卫浴行业有两大发展趋势: 1 )龙头持续集中: 2021 年我国卫生陶瓷CR3 达 43.5%,相比 2012 年提升 14pct,我们认为 CR3 长期看到至少 50%,从品类特性看 ,其集中度大于定制家居 ,接近家电 ,从海外对标看 ,美日韩成熟市场 CR3 可达 60-90%; 2 ) 国货加速崛起: 国货品牌九牧 、箭牌中国收入 体量已超外资 TOTO 进入第一梯队 ,行业集中度持续提升 。我们看好国货持续崛起 ,有望在行业持续集中阶段拔得头筹。

国货崛起突破口一 :智能马桶破局 ,套系销售延伸 。1)智能马桶是关键品类 ,规模大 ,增速快 ,渗透率低: 2022 年中国智能马桶销售额 156.9 亿元 , 近 5 年复合增速 8.2%,其中销量 5 年复合 12.8%, 以保有量计 2021 年渗 透率仅 4%,相比海外成熟国家 60-90%还有很大空间 ,看好智能马桶渗透率在 技术成熟+BC 需求普及+价格下移门槛降低等驱动下持续提升; 2) 国货在智能 马桶一体机格局已占优: 近年智能马桶一体机需求优于智能马桶盖 ,而该品类 国货品牌市占已达 73%,市占 TOP3 分别是箭牌/九牧/恒洁,这与国货布局早、性价比高相关 ,且该品类还处于持续集中阶段;3)国货主打智能马桶为核心的套餐销售 ,优势扩大 , 市占提升。

国货崛起突破口之二: 流量分散变局 , 掌握主动优势 。近年家居终端流量出现分散化趋势 , 电商家装新渠道崛起 ,2022 年智能马桶电商渠道占比已达 26% 。同时随着地产红利消退 ,工程渠道萎缩 ,零售运营将成为胜负手 。 目前外 资在工程渠道有先发优势 ,受此影响大 ,而国货在零售渠道优势明显 ,渠道端可拉开身位差距。

竞争力对比: 产品&渠道制胜 , 国货破局可期

卫浴行业竞争力判断: 卫浴行业处于龙头集中 、 国货崛起的关键阶段 ,近 年行业出现产品智能化 、流量分散化两大变局 , 只有适应以上两种变化的品牌才能占据优势 ,我们认为卫浴行业的竞争是综合运营能力的竞争: 产品和渠道是拉开差距的关键 , 品牌营销必不可少。

产品: 智能马桶配置相近 , 国货龙头价格延伸+推新节奏+售后服务更优。智能马桶是兵家必争之地 。 1) 产品定价: 外资定价高端 , 国货主打性价比+价 格带延伸广;2)功能研发:国产品牌功能趋近外资 ,品质稳定性还有改进空间; 3) 安装售后服务: 国产品牌质保期和售后网点人员配置优于外资; 4) 产品推 新: 国货 SKU 和推新节奏明显优于外资 。5) 产能布局: 国货持续扩建产能,生产基地分布全国各地。

渠道: 国货龙头零售&电商&家装多渠道占优 ,工程渠道已破局 。品牌营销关键点在于一来智能卫浴渗透需消费者教育 ,一来需提升品牌认知 。 目前箭牌惠达九牧等国 货品牌保持稳定销售费用投入 ,通过传统央视高铁赛事冠名 、抖音综艺等新媒体平台 、线下体验门店等方式多渠道提升品牌影响力。

相关公司

箭牌家居(001322): 箭牌家居是国货卫浴龙头 。公司始创于 1994 年, 总部位于广东省佛山市 ,主营卫生陶瓷 、龙头五金 、浴室家具 、瓷砖等的研 发 、生产与销售一体 ,2010 年延伸到定制橱衣柜 ,开启全屋定制 。旗下拥 有 ARROW 箭牌 、FAENZA 法恩莎 、ANNWA 安华三大品牌 。公司已发展成国内 陶瓷卫浴行业龙头 ,2021 年实现营业收入 83.73 亿元 ,2018-2021 年复合 增速 7.2%,实现归母净利润 5.77 亿元 ,2018-2021 年复合增速 43.1% 。 毛利率持续提升 ,主要源于产品结构优化(特别是智能产品占比提升) 和单价提升; 同时产线自动化提升生产效率 , 降低成本。

瑞尔特(002790):瑞尔特是冲水组件代工龙头 ,切入智能马桶赛道 ,发 力自主品牌 。公司于 1999 年成立于福建厦门 ,初期主营马桶冲水组件代工 生产 ,下游客户包括科勒 、美标等海外高端卫浴公司 , 以及箭牌 、惠达 、恒洁等国内卫浴公司 , 目前公司在国内冲水组件市占第一 、全球市占前三(根据招股书 ,2014 年国内市占 16.9%,全球市占 11.9%) 。2011 年公司成功 研发智能盖板 ,2012 年推出智能马桶 ,并持续研发迭代 ,近年开发自主品 牌瑞尔特。根据 2022 年业绩快报,公司实现营收 19.64 亿元,2017-2022 年 复合增速 16.5%, 归母净利润 2.07 亿元 ,2017-2022 年复合增速 5.2%。近年利润率下行 20 年主因疫情影响 ,21 年主因原材料成本大幅上涨。

惠达卫浴(603385):惠达卫浴是国货卫浴领军品牌,深耕行业超 40 年。 惠达卫浴前身黄各庄陶瓷厂始创于 1982 年 ,位于河北省唐山市 , 1995 年 推出惠达品牌 ,主营卫浴产品设计 、研发 、生产和销售一体 ,产品涵盖卫生 陶瓷 、五金洁具 、浴缸浴房 、浴室柜和陶瓷砖五大类上千个品种 ,2018 年 发布整装卫浴战略 。2021 年实现营业收入 38.93 亿元 ,2017-2021 年复合 增速 9.1%,归母净利润 2.35 亿元 ,2017-2021 年复合增速 0.9%,利润增 速慢于收入 ,主因销售研发费用投入加大 。22 前 3Q 营收同比下滑 7.24%, 归母净利润同比下滑 58.1%,收入端下滑受疫情和国际环境影响销量下滑,利润率下滑主因燃动费成本上行 、销售不达预期产能利用率下滑。

免责声明:以上信息出自汇阳研究部,内容不做具体操作指导,客户亦不 应将其作为投资决策的唯一参考因素。据此买入,责任自负,股市有风险,投资需谨慎。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。

关键词:

责任编辑:Rex_24